インプラント治療は医療費控除の対象です

「インプラント治療に興味があるけど、治療費が高くて…」

「インプラントは保険適用できないからなあ」

そう思われている方「医療費控除」はご存知でしょうか?

インプラントは確かに治療費も高く自費診療なので、治療費が高額になってしまいがちですが、実はインプラント治療は医療費控除の対象なのです。

しかし、医療費控除と聞いてもなんだか難しそうですよね。

ご安心ください。今回こちらの記事では医療費控除に関して概要から計算方法、申請方法まで簡単に、分かりやすく解説します。

インプラント治療に悩まれている方も、こちらの記事を読んで医療費控除を適用させて治療に臨まれてはいかがでしょうか。

では早速まいりましょう!

インプラントの治療費は医療費控除の対象です

インプラント治療はそれなりに高額な治療費がかかってしまいます。

高度な技術や器具、専門知識が必要とされるので仕方のないことですが、その治療費の高さに二の足を踏んでしまう方も多いかと思います。

また、インプラント治療は自由診療なので保険適用ができないのもネックです。

しかし、諦めないで下さい。

インプラント治療は医療費控除の対象です。

医療費控除の制度を使えば、節税をすることができ、将来的な支出を抑えることができます。

インプラント治療を受けるのであれば、使わない手はない制度なので必ず最後までお読み頂き、医療費控除について理解を深めましょう!

医療費控除の基礎知識

「医療費控除」と聞いただけで、難しそう、考えたくない…と思ってしまいますよね。

大丈夫です。

簡単に、一つ一つ説明いたします。

医療費控除って?その基礎知識

医療費控除とは、1年間に支払った医療費が一定の金額を超えると、その医療費をもとに計算された額の所得控除が受けられる、という制度です。

所得控除とは、課税所得(支払う税金の額の基準になる所得)を少なくすることです。

つまり、医療費控除を適用すると申請後の1年間は所得税や住民税が安くなる、ということです。

自営業者の場合は支払う税金が減りますが、会社員の場合は給料をもらう時に税金が天引きされていますので「還付金」というかたちで医療費の一部が返ってきます。

いずれにしろ、ある一定数以上の医療費を支払っている人は医療費控除の制度を使わない手はありません。

では、そのある一定数以上とはどれほどなのでしょうか?

次は医療費控除の対象となる人について解説しましょう。

医療費控除の対象となる人

医療費控除は基本的に全ての人がその対象になります。

控除を受けるためには、支払った医療費の合計が

・「総所得が200万円以上の人は10万円以上」

もしくは

・「所得が200万円未満の人は総所得金額の5%以上」

(例:年間の所得が100万の人は年間で5万円の医療費を支払っていれば控除対象)

という条件があります。

所得の高い人も低い人も医療費控除の対象者である、ということです。

しかし、支払った医療費の中で医療費控除の計算に入れられないものもあるので注意が必要です。

治療費・薬代などは対象の医療費に含まれますが、医師に対する個人的な謝礼・美容のための整形代・ビタミン剤などは支払った医療費として認められません。

▼詳しくは国税庁のホームページに記載がありますので、下記をご覧ください。▼

医療費控除の計算方法

では医療費控除の計算はどのように行えば良いのでしょうか?

ごく簡単に説明します。

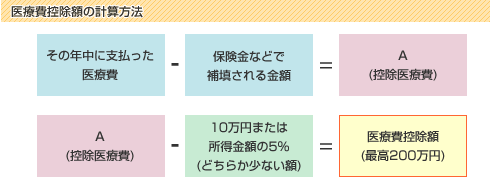

まず、基本となる計算式はこちらです。

「①医療費の合計ー②保険金の受給額ー③10万円か総所得の5%(どちらか少ない額)=④医療控除額」となります。

詳しくは下の表を参照ください。

1つずつ補足をしましょう。

- ①医療費の合計

- 何が医療費に含まれて、何が含まれないのか、先程のリンクを参照して確認しましょう。

通院のために利用した公共交通機関の交通費も含まれますので、諦めずに計算して見ましょう。 - ②保険金の受給額

- 怪我や入院をした際に、保険からの給付金の受給がある場合はこれを全体の医療費から引きます。

当然のことですが、もらった保険金の額が医療費の総額を上回れば医療費控除は適用されません。 - ③10万円(or総所得の5%)

- こちらは[対象となる人]で説明したように所得が200万円以上か、それ未満かで引かれる金額は異なります。

200万円未満の方は、総所得の5%を医療費の総額から引き算します。

(年収200万円以上なら「10万円」、年収200万未満なら「所得の5%」とお考えください) - ④医療控除額

- そして導き出されるのが医療費控除額です。この医療費控除額は最大で200万円と決まっています。

また注意が必要なのは、この額が医療費の還付金の額ではない点です。

還付金の計算方法は「医療費控除額×所得税率」です。

所得税率は各々の家計で違いますので、ご自身の所得税率を調べて計算してみてください。

今すぐ計算してみましょう!

医療費控除簡易計算フォーム

計算結果:

医療費控除の対象額(円): 0

所得税の還付金(円): 0

住民税の還付金(円): 0

還付金・減税額の合計(円): 0

医療費控除に必要な確定申告の手続き

さて、医療費控除の概要について理解できたところで、早速手続きの方法もお伝えしましょう。

こういった行政手続きは複雑なことが多いですが、なるべく分かりやすくお伝えしますのでご安心ください。

医療費控除申告までの流れ

医療費控除の申告方法は実にシンプルです。

「自分の自治体の税務署に必要な書類を出す」

これだけです。

では「必要な書類」とは何なのか。それが以下になります。

・医療費控除の明細書(医療通知書)

・確定申告書

・本人確認書類

の3点です。

では個別に解説していきましょう。

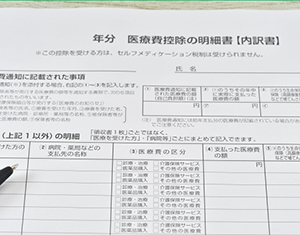

医療費控除の明細書(医療通知書)

医療費控除の明細書とは、医療費控除の対象になる医療費や交通費などをまとめた書類です。

指定された書式のものがあり、税務署または国税庁の「医療費控除の明細書【内訳書】」のページからダウンロードできます。

また、同じく国税庁のサイトの「確定申告書等作成コーナー」でも作成することができるので、やりやすい方を選びましょう。

細かい書き方はリンク先のサイトを参照して頂いた方が分かりやすいのでそちらをチェックして下さい。

基本的にはかかった医療費の名称や金額などの明細を記入するだけです。

2017年までは領収書を添付しなければなりませんでしたが、今は添付する必要はありません。

ただし、年間領収書を保存しておく義務がありますので、その点は注意しましょう。

なお「医療費通知書」がある場合は、上記の明細の記入を簡略化できることも覚えておきましょう。

医療費通知書とは、自身が加入している健康保険組合から送られてくる書類のことで「医療費のお知らせ」という名目で届く場合もあります。

この通知書を医療費控除明細書に添付すれば、明細を記入する必要はありません。 ただし、医療費通知書には以下の内容が記載されていることが必須です。

・健康保険の加入者の氏名

・療養を受けた年月

・療養を受けた人の名前

・療養を受けた病院、診療所などの名称

・健康保険の加入者などが支払った医療費の額

・健康保険組合などの名称

これらの記載があるか必ずチェックして、問題がなければ明細書に添付しましょう。

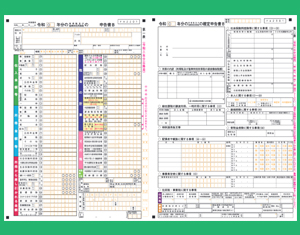

確定申告書

医療費控除申請に必要なもの2つ目は確定申告書です。

2023年までの確定申告書は収入の種類別にAとBの2種類がありましたが、現在はBに統合されて1種類しかないので、迷うことはありません。

自分の自治体の税務署から郵送をしてもらうか、e-Taxからダウンロードをすることで簡単に手に入れることができます。

用意する確定申告書は医療費控除の対象となる年のものです。

例えば、22022年分の医療費を控除対象にするのであれば、2022年度の確定申告書になります。

また、個人事業主の場合は自ら確定申告をしているため必要事項が記載された状態かとは思いますが、会社員の場合は確定申告書に必要事項を記載しなければならない場合があります。

そのために源泉徴収票が必要になるかと思いますので、そちらも用意しましょう。

本人確認書類

本人確認書類としてマイナンバーカードがあると手続きがシンプルでおすすめです。

なければマイナンバー通知書、もしくは住民票の写しで代用することもできます。

それに加えて、免許証やパスポート、保険証など身分が証明できるものが必要ですので、それらも用意しましょう。

用意するものは以上です。

これらを自治体の税務署へ行って提出、もしくは郵送すれば申請完了です!

簡単でしたね。

あとは税務署の審査を待って、控除額の決定が通知されれば医療費控除(もしくは還付)が完了したことになります。

医療費控除時の注意点

医療費控除の基本や申請方法は理解できたかと思います。

ここでいくつか医療費控除の注意点をお伝えしておきます。

誰しも間違いやすい・見落としやすい点を3つお伝えしますので以下の点は注意しましょう。

対象医療費はあくまで支払った金額

長期の入院や治療などで高額なお金がかかる場合、分割して治療費を支払うことがあるかと思います。

この治療費の総額が医療費控除の対象となると勘違いされている方がいらっしゃいますが、あくまで医療費控除の対象となる医療費は「支払った金額」です。

つまり、まだ、支払いが発生していない医療費に関しては医療費控除の計算には入れられません。

こちら、よくある勘違いなのでしっかりと注意しましょう。

家族の分の医療費をまとめられる

医療費控除の対象となる医療費は、自分自身が療養を受けたものだけでなく、家族が受けた療養、もしくは家族が支払った医療費も含まれます。

医療費控除対象の要件にこのような記載があります。

「自己又は自己と生計を一にする配偶者その他の親族に係る医療費を支払った場合に適用する」

生計を一にする、とは同居している家族はもちろんのこと生活費を仕送りしている家族も対象に入ります。

自分の支払った医療費だけでは控除を受けられないと思って諦めないで下さい。

過去5年分は申請できる

医療費控除は医療費のかかった年の翌年1月1日から向こう5年以内ならいつでも申告が可能です。

例えば、2023年の中で支払った医療費は、2024年1月1日から2029年12月31日まで医療費控除の申請をすることができます。

つまり別の言い方をすれば、現在から過去5年分は医療費控除の申請が可能だということです。

もしかしたら、過去5年の中で医療費控除を受けられる年があるかもしれません。

領収書や医療費の通知書を参照して確かめてみましょう。

インプラントの医療費控除でよくある質問

そんな医療費控除ですが、冒頭に説明したようにインプラント治療にかかった治療費も対象に入ります。

最後にインプラント治療の医療費控除に関してよくある質問にお答えしましょう。

- Q

ローンやクレジットカードでの分割払いも控除の対象ですか? -

Aはい、控除の対象になります。

インプラント治療は比較的高額なため分割払いで治療費を支払っている方も多いかと思います。

ローンやクレジットカードでのお支払いも医療費控除の対象になりますのでご安心下さい。

ただし、先程の注意点でも説明したように「支払いが発生した金額」が対象になりますのでその点はご注意下さい。 - Q

美容目的のインプラント治療も対象ですか? -

Aいいえ、控除の対象ではありません。

インプラント治療で医療費控除の対象となるものは、やむなく失った歯の治療にかかる治療費です。

インプラント治療のみならず、美容目的の治療や施術にかかる支払いは控除対象にならないのでご注意下さい。 - Q

医療費通知書にインプラント治療費の記載がありませんが? -

Aインプラントを含めた自由診療の場合は医療通知書(医療費のお知らせ)に記載されません。

そのため、インプラント治療費を医療費控除の対象とするには領収書の保管が必要となります。

ず自宅で保管し、すぐに確認できるように分かりやすくまとめておきましょう。

まとめ

インプラント治療をするなら医療費控除の申請も視野に入れましょう。

きっとここまで読んでくれた方は医療費控除について深く理解できていると思います。

そして、インプラント治療に興味をお持ちかと思います。

インプラント治療をするなら、当院品川御殿山クレイン歯科での治療がおすすめです。

無料のカウンセリングも随時受け付けております。

患者様にとってご満足いただけるインプラント治療をさせて頂きますので、お気軽にご連絡下さいませ。

お気軽にご連絡ください。

メール無料相談

メール無料相談 LINE無料相談

LINE無料相談 24時間受付WEB予約

24時間受付WEB予約